北京时间今天凌晨,美联储宣布将联邦基金利率目标区间上调25个基点到0.5%至0.75%的水平,时隔一年后再度加息。靴子落地,一丝寒意袭来。

此次加息,国内资金流出压力将增大,人民币资产的吸引力也恐将下降,楼市会否遭受打击?

新愁之下,旧账似乎让人略感“安慰”——根据国家统计局数据,今年1至11月份,商品房销售额达102503亿元,已高过韩国、澳大利亚、俄罗斯等国去年的GDP。中国的房地产业看似已富可敌国。

房地产销售额固然高,却通过透支广大老百姓未来数十年的收入来实现,还是略虚,而各国GDP是当下实打实的市场价值,二者本身没有可比性。不过,就着这个数字,我们不妨来重新审视下让人爱恨交织的中国楼市。什么?你只有恨?那更得往下看了。

库存

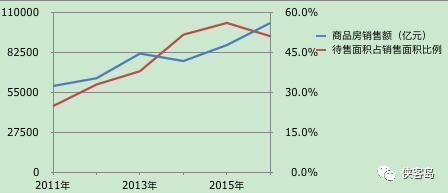

数据来源:国家统计局

过去6年间,商品房销售额将近翻了一番,尤其是今年前11月,大涨37.5%,超过10万亿,再创历史新高。虽然由于势头过热被泼了几盆冷水降了温,但既成事实方面却有着一种看似意料之外、却又意料之中的“慰藉”。

随着猛增的销售额而来的,是前11月国有土地使用权出让收入达3.1万亿元,同比增19.1%。

据统计,仅仅今年前10月,土地出让收入和涉房地五项主要税收之和,已达近5.7万亿元。这是什么概念?就说1999—2008年这十年吧,全国土地出让收入累计5.3万亿元——十个月便抵十年!

还有,前三季度,房地产市场的火爆对经济增长的贡献率约为8%。

看似捷报频传,皆大欢喜,另一边却是同样高企的库存——待售面积占销售面积比例在这6年间也翻了一番。

记得去年曾有经济学家测算,“现在的库存,按照去年的销售速度好好卖,要卖八年才能够卖完。”到了今年这个时候,在收紧的限贷限购政策下,恐怕已经没法按去年的销售速度好好卖了,八年的时间是不是也不够了?

2015年底中央经济工作会议提出房地产去库存任务,要扩大有效需求,打通供需通道。彼时,房地产待售面积已达71853万平方米的高位,

而今年前11月的数据显示,待售面积依然高达69095万平方米,目前来看,被去掉的2758万平方米库存,占剩余库存约4%。以这个速度,难道要去25年不成?

如此巨量的库存,在今天美联储加息的背景下,恐怕将会迎来更艰难的旅程。

美联储加息,美元走强,人民币将进一步承压贬值,甚至有人预测明年可能“破7”。在中国楼市兴风作浪的热钱,也许会更快地回流美国。如果继美国加息之后中国明年再加息予以应对,市场上的钱将更为紧张,资金成本必然大幅上升,库存高企、资金链紧张的房地产企业,将雪上加霜。

为加速回笼资金,降价卖房将成为一些房地产商不得不做出的选择。房价松动,随着“买涨不买跌”的心理蔓延,无论是房地产企业还是房价都可能迎来一番调整。

虽然有专家指出,由于我国对资本账户长期实行较为严格的管制,资本外流渠道不畅通,历史上的美联储历轮加息对我国房地产市场基本没有造成影响。但美国市场的虹吸效应明显,以往外资流出中国楼市的数据已经显示,渠道不畅通,不代表渠道不通。

年初去库存,年底被限购,本来说的好好的,怎么就画风突变了呢?

能不变吗?政府让大家去三四线买滞销的房子,大家偏要去一二线炒日进斗金的房子,一起把热点城市的房价越推越高。怪谁?不能怪老百姓,挣钱不易,作为一个正常人,有点闲钱想投资,一般都会做出这样的理性决定。

然而,趁着中央要求去三四线城市的库存,一些热点城市是不是也搭上便车,趁机压缩原有的土地供应,人为推高地价,为土地财政再添把柴?就现有数据看,恐怕也不是空穴来风,今年以来,地方财政收入依赖土地房地产市场的比重大约在40%左右,几近“半壁江山”。